Предлагаемая информация посвящена анализу режимов исполнения торговых ордеров Instant Execution и Market Execution, различиям, существующим между потоковым и рыночным исполнением ордеров, преимуществам использования каждого из них. Примеры выбора одного из рассматриваемых способов призваны помочь правильно выбрать торговый счет, сориентироваться в складывающейся ситуации.

У торговых счетов, предлагаемых брокерскими компаниями, могут быть разные способы исполнения ордеров. Выделить отдельно только Instant Execution или Market Execution не представляется возможным, поэтому брокеры используют их оба. Отдельные брокерские компании, впрочем, склоняются в пользу одного из методов, как правило, в силу предпочтений основной массы своих клиентов.

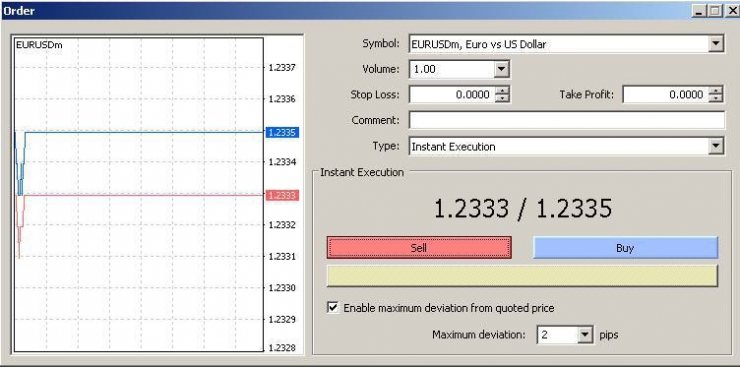

Под данным способом подразумевается мгновенность исполнения, если исходить из точного значения выражения. В реальности все происходит несколько иначе, рыночная действительность весьма изменчива и непостоянна. Открытие сделок происходит за секунды, но при подвижности рынка ценам этого промежутка бывает достаточно для изменения значения.

Пожалуй, стоит говорить об Instant Execution как о точном исполнении. Исполнение торгового приказа происходит таким образом, что заключение сделки будет проведено при сохранении или изменении в худшую сторону цены, которая была на момент, когда трейдер нажал кнопку «BUY». Если к открытию позиции изменение цены произойдет в лучшую сторону, то говорят о проскальзывании (реквоте).

При реквотах трейдеру делается новое предложение, а последующие события могут развиваться в таких направлениях:

В чем состоят достоинства способа Instant Execution:

К недочетам способа Instant Execution принято относить:

К данному режиму исполнения обычно прибегают начинающие, для которых имеет значение, в первую очередь, не скорость, а точное исполнение, сама возможность положительного результата. Для них важно проведение сделки только по определенной цене и никак иначе, как при стратегии скальпинга, к примеру.

Поведение трейдера, использующего режим Instant Execution, строится на заключении сделки исключительно по желаемой цене, вплоть до того, что ей не суждено будет состояться, если это условие не соблюдено.

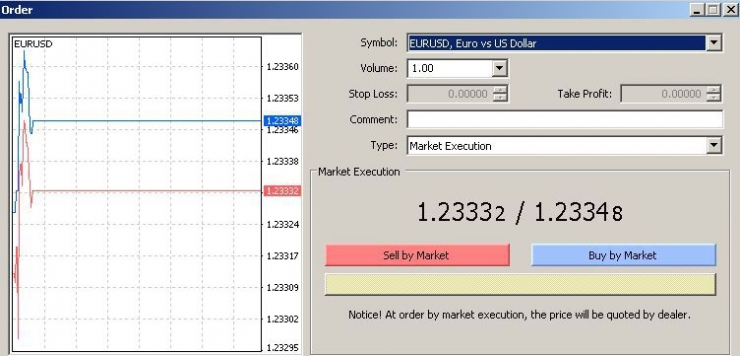

Под Market Execution понимают рыночное исполнение, если говорить о буквальном значении выражения. При данном способе открытие позиции произойдет неизбежно, но цена может не соответствовать той, которую пожелал видеть трейдер, отдавая распоряжение.

Трейдер, нажимая кнопку «Buy» при определенной цене, абсолютно уверен в грядущем заключении сделки, какие бы изменения не происходили с её значением. Проскальзывания не вызывают опасений, но неприятные нюансы при использования данного способа все же присутствуют.

Как исполняется Market Execution? Нажав «Buy» при определенном значении цены, трейдер знает, что, когда откроется позиция, сделка совершится в любом случае, в каком бы направлении не изменилось значение цены:

В чем видится удобство использования способа Market Execution:

Недостатки рыночного исполнения:

Market Execution предпочтительнее для игроков, приоритетом которых является открытие позиции. Если рынок активен, то действовать, таким образом, выгоднее, если, конечно, не опасаться беспрестанного появления реквотов с новыми ценами.

Естественно, что исполнение абсолютно точным не будет, ибо сделку заключат по цене, сложившейся ко времени, когда заявку примут в обработку. Зато есть стопроцентная уверенность, что сделка будет проведена.

Брокеры, как правило, используют:

Для всех ECN-счетов применяется исключительно Market Execution. Его предпочитает и большинство трейдеров со стажем, поэтому брокерские компании приспосабливаются к предпочтениям своих клиентов. На счетах вроде Cent и Standard, относящихся к начальному уровню, обычно применяется Instant Execution.

Вот еще в чем разница между этими видами исполнения ордеров: расчет брокерского спреда. Его значение для Instant Execution фиксировано, а для Market Execution является плавающим.

Режим исполнения определяется, в первую очередь, используемым стилем торговли. Использование мгновенного исполнения при торговле на новостях, к примеру, представляется неоправданным. Напротив, пипсовка превращает реквоты в непозволительные явления для трейдера, ему не стоит прибегать к режиму Маркет.

Начинающим, которые видят свою дальнейшую работу связанной с ECN, стоит предварительно изучить нюансы Market Execution, чтобы избежать в дальнейшем неприятных неожиданностей.

Подытожим. При режиме исполнения Instant Execution сделку совершат по заявленной клиентом цене или направят ему сообщение о проскальзывании. При режиме исполнения Market Execution сделка состоится в любом случае по сложившейся цене.

Ориентируясь на фактор цены при заключении, выбирают мгновенное исполнение. Полагая главным фактором временной, быстроту – рыночное.

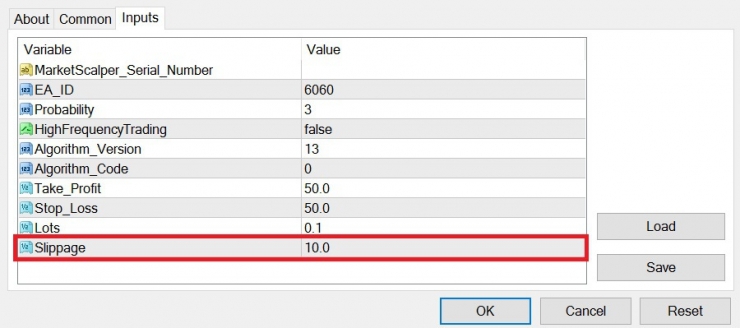

Торгуя с советником Форекс, стоит склониться к использованию рыночного исполнения. Склоняясь к использованию Instant Execution, стоит не упускать из виду параметр проскальзывания (slippage):

Не у каждого советника настройки содержат slippage. Но его наличие взывает к использованию, при большем показателе возрастет число открывающихся сделок, при меньшем – снизится, но улучшится точность. Подбор величины показателя осуществляется либо опытным путем, либо согласно авторским настройкам.