Конечно же, любой опытный трейдер скажет Вам, что торговать желательно в том же направлении, что и крупные игроки. Если пытаться войти против них, то это будет сродни попытке остановить локомотив на полном ходу – Вас просто вынесет с рынка. Отчеты СОТ дают, пусть и с некоторым запозданием, возможность понять, какого направления придерживаются крупные игроки.

Жми кнопку "изучить", научись торговать наравне с крупными игроками.

Понять, как собираются действовать крупные игроки мечта любого таймфреймах. Но, если вы не хедж-фонд или квалифицированный инвестор, увидеть, на каких ценовых уровнях находятся скопления отложенных ордеров, и сколько они «стоят» невозможно. Но не все так печально – можно прогнозировать будущее движение рынка, используя отчеты СОТ (англ. Commitments of Traders, обязательства трейдеров).

Отчеты публикуются еженедельно Комиссией по торговле товарными фьючерсами таймфреймах – независимое федеральное агентство США, по контролю за биржевой деятельностью. Все юридические и физические лица, торгующие на бирже, обязаны предоставлять информацию о заключенных сделках, если они превышают определенный объем. Например, анализ отчетов СОТ по валютным фьючерсам учитывает объемы не менее 400 контрактов в течение торгового дня.

Публикуются СОТ каждую пятницу, в 15:30 по североамериканскому времени. Выходят три отчета:

Все данные представлены на закрытие вторника недели, т.е. с трехдневной задержкой. Анализ отчетов СОТ для рынка Форекс в первую очередь делается по обычным (Legacy) отчетам.

Для загрузки текущих отчетов переходим по ссылке и далее как показано на рисунке:

Страница загрузки отчетов

Так как отчеты для Европейского региона приходят вечером, то использовать их можно только в следующий понедельник после открытия новой сессии. Поэтому на выходных можно провести подробный анализ текущей ситуации.

СОТ показывает динамику изменения открытого интереса (ОИ) – общее число открытых и непогашенных поставкой или контрсделкой контрактов на момент составления отчета. ОИ увеличивается на 1 при открытии нового опционного или фьючерсного контракта, при закрытии соответственно уменьшается.

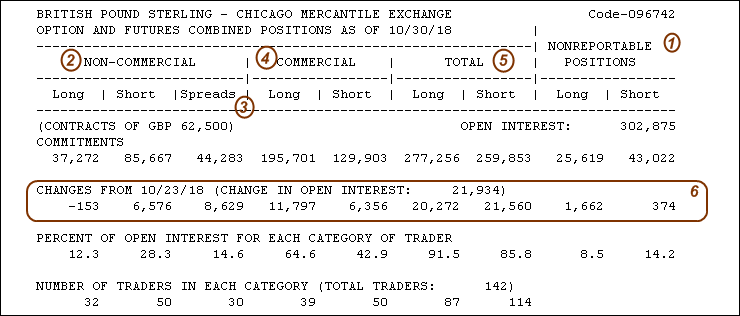

Основные данные обычного отчета.

Трейдеры Форекс в первую очередь должны обратить внимание на следующие данные CFTC:

В качестве дополнительного индикатора для прогноза могут использоваться дополнительные параметры отчета:

Все отчеты СОТ выходят в двух вариантах: по фьючерсным контрактам (Futures Only) и комбинированный, с учетом общего открытого интереса по фьючерсам и опционам с учетом коэффициента «дельта» (delta-adjusted options).

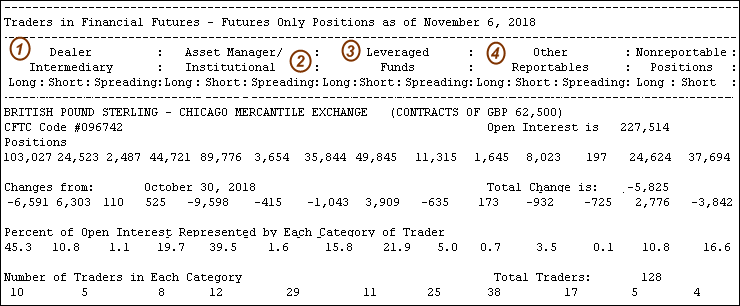

Данные TTF позволяют сделать более подробный анализ интересов крупных игроков, что может быть полезно для торгующих акциями, индексами и сырьевыми фьючерсами:

Данные отчета TFF.

Классификация организации может измениться при выходе очередного отчета СОТ по ряду причин: новая стратегия, затрагивающая смежные сегменты рынка, расширение набора торговых инструментов, дополнительная информация, меняющая, по мнению Комиссии, рейтинг и статус биржевого игрока, прочие факторы.

Кроме того общее число участников по каждой категории CFTC обычно больше отчитывающихся организаций. Это связано с тем, что один и тот же игрок может одновременно иметь как короткие, так и длинные позиции, работать со свопами или обеспечивать хеджинг товарных сделок. Этот фактор следует учитывать, проводя анализ, особенно динамики спекулятивных позиций.

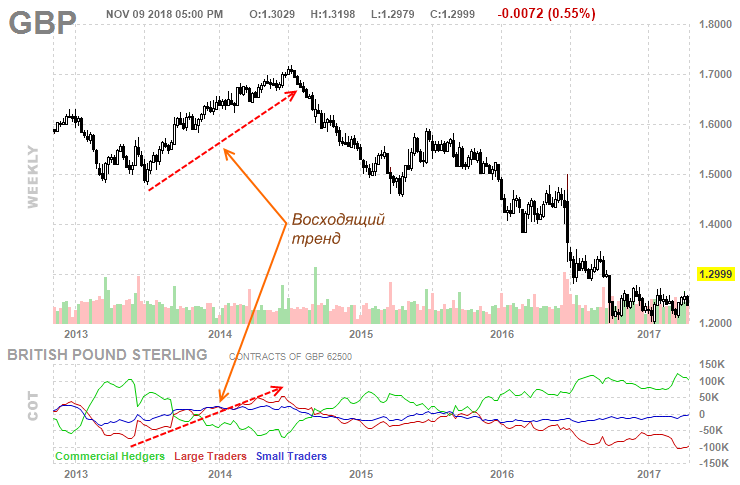

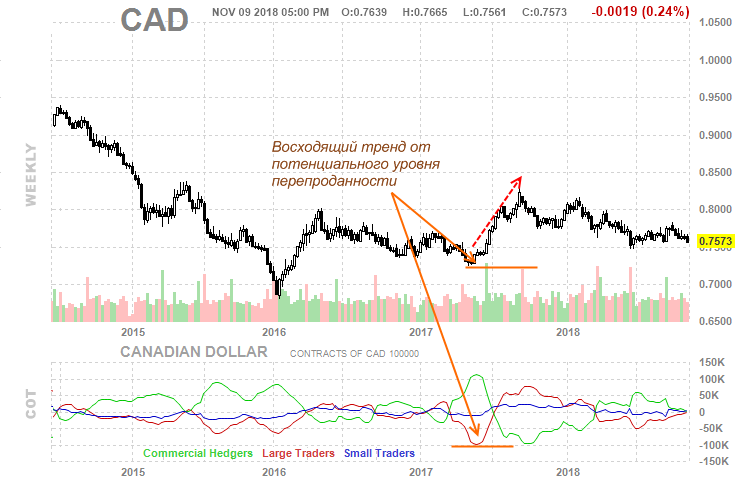

Прежде чем рассматривать примеры использования отчетов СОТ в качестве индикатора будущих ценовых движений необходимо учесть, что фьючерсные контракты открываются в долларах США, поэтому движение обратных котировок (EUR/USD, GBP/USD и др.) будет совпадать с соответствующим валютным фьючерсом. В свою очередь прямые котировки (USD/JPY, USD/CAD и т.д.) будут «зеркальны» биржевым контрактам.

Напоминаем, что отчеты выходят по пятницам и аккумулируют данные за прошедшую неделю, поэтому учитывая задержки адекватный анализ отчетов СОТ возможен только на недельных и месячных таймфреймах.

Несколько слов о хеджерах: есть мнение, что их действия можно использовать в качестве опережающего индикатора изменения текущей тенденции – если объем позиции Commercial растет при одновременном падении цены, то следует ожидать нового восходящего движения и наоборот. Но по факту это неправильный анализ отчетов СОТ, так как большинство компаний из реального сектора стоят на позициях противоположных текущему фьючерсному тренду.

Противоположные позиции хеджеров.

Подобная нелогичная на первый взгляд ситуация обусловлена собственно смыслом хеджирующей операции. Давайте представим, что хозяйственный субъект совершил сделку по приобретению реальной валюты, которая будет затем использована в реальной секторе экономики для инвестиции или обеспечение текущей деятельности. Теперь его задача максимально снизить возможные убытки от изменения курса путем заключения противоположной сделки. Говоря языком трейдинга, создается «замок» из двух противоположных позиций позволяющий компенсировать текущие убытки без спекулятивной прибыли.

Так что анализ текущих и будущих рыночных настроений делается только по динамике объемов крупных и мелких игроков. Многие сервисы работающие с информацией CFTC вообще отключают вывод хеджерских позиций как малозначительные данные.

Еще одним важным моментом, который часто смущает новичков только начинающих работать с данными СОТ является то, что если смотреть только цифровые данные, то совокупная позиция всегда будет «тренд-нейтральная». Возникает закономерный вопрос, каким образом чистая позиция по категориям увеличивается или уменьшается, когда на каждого покупателя есть продавец и в таком случае общее сальдо должно быть нулевым?

На самом деле никакого противоречия анализ отчетов СОТ не содержит – действительно, если фьючерс куплен, он должен быть кем-то продан на соответствующую сумму. Но на рынке кроме мелких спекулянтов и хедж-фондов целью которых является прибыль присутствуют институциональные инвесторы и упоминавшиеся выше хеджеры, которые могут быть контрагентами этих двух категорий игроков придерживая фьючерсы и опционы вне активной торговли до момента экспирации. Данный фактор и создает изменение данных CFTC с течением времени, но редко упоминается в аналитических публикациях.

Хеджеры как дисбаланс фондового рынка.

Анализ недельных бюллетеней используется в двух основных направлениях: в качестве подтверждения текущего рыночного тренда и как индикатора состояния перекупленности/перепроданности актива.

В этом случае необходимо сопоставить изменение объема позиций (кроме хеджеров) с текущими котировками валютного или сырьевого фьючерса. Например, если данные технического индикатора указывают на продолжение восходящего тренда и одновременно крупные игроки увеличивают «длинные» объемы – можно открывать или наращивать позиции на покупку.

Восходящий тренд, подтвержденный ростом открытого интереса.

В противоположной ситуации, когда котировки пусть даже и устойчиво растут при уменьшении объема длинных позиций по СОТ, можно с высокой вероятностью предположить, что в ближайшее время произойдет так называемая «раздача» - умные деньги начинают покидать актив и начнется коррекция. Чаще всего это приводит к появлению дивергенции как индикатора близкого разворота.

Пример дивергенции с динамикой ОИ.

Чаще всего «раздача» начинается после достижения ценой новых исторических максимумов/минимумов, когда спекулятивные позиции, учитываемые CFTC, достигают экстремальных значений. Любой анализ приводит к одному выводу – рынок не может дальше продолжать повышать или снижать котировки так как практически все свободные средства находятся в сделках. В таком случае анализ отчетов СОТ указывает, что рынок «перегрет» и нужно «выпустить пар» прежде чем начать торговать дальше.

В качестве примера опережающего индикатора рассмотрим ситуацию по фьючерсу на индекс доллара. Как видим на графике цена отбивается от локального минимума, когда позиции крупных игроков были практически на нуле. Таким образом, анализ отчетов СОТ подтверждает, что дальнейшего падения уже не будет и можно начинать искать точки входа на покупку.

Восходящие тренды после локальных минимумов и падения ОИ.

Определяется аналогично соответствующим техническим инструментам – при достижении объема позиций определенного уровня начинается обратное движение обусловленное окончанием средне- и долгосрочной тенденции с фиксацией текущей прибыли. В данном случае в качестве дополнительного подтверждающего индикатора можно использовать волны Эллиотта.

Пример перепроданности по данным открытого интереса.

Подводя итог можно сказать, что отчеты СОТ вполне могут использоваться для того чтобы производить анализ рынка Форекс, как минимум на ближайшую неделю. Фьючерсный рынок оказывает прямое влияние на спотовый и трейдеры могут использовать его как опережающий сигнал с учетом следующих особенностей:

Комментарии

Знают все, значит заработать на ней нельзя. На рынке работает только то, о чём большинство и не догадывается, поэтому они и проигрывают.

Аналогично тренд с запозданиями показывает и любой другой индикатор.

Я думаю, что это только кажется так просто с отчётами сот торговать. А на самом деле там будут свои нюансы. Так просто на рынке профит не получишь, обладая тем, что могут все узнать.

Это удобнее, чем смотреть эти данные через сайты и самому всё находить вручную на них.

Ничего о таком не слышал, может быть кто-то из народных умельцев сделал. Но чтобы официально что-то такое предлагалось я об этом не слышал.

Ну так этого и достаточно, нужно только видеть у кого из участников рынка сейчас открыты позиции и в каком направлении. Так что для этих целей достаточно и линейного графика, а не полного отчёта. Тем более в графике есть ведь свои координаты с объёмами.

Тогда уж нужно что-то ещё использовать, чтобы не пропустить такую коррекцию.

Так то же самое и с индикаторами, они тоже работают с запазданием. то есть и смену тренда и откат они не покажут после того, как они закончатся. нет в трейдинге такого инструмента, который бы точно говорил, как цена пойдёт.