Гарольд Гартли впервые описал в своей книге «Прибыль на рынке акции», которая вышла в 1935 году, гармонические паттерны цены. С тех пор их начали называть “паттерны Гартли”.

Все свечные модели, которые сформировались на уровнях коррекции Фибоначчи, нужно рассматривать очень тщательно, так они позволяют предсказывать движение цены в дальнейшем.

Как Вы уже успели догадаться, в данном материале мы рассмотрим фигуры Гартли на Форекс. В частности, поговорим про паттерны Песавенто, Бабочку Гартли и другие его паттерны.

Большую популярность обрела формация под названием Бабочка Гартли. Она представляет собой фигуру продолжения тренда либо его разворота.

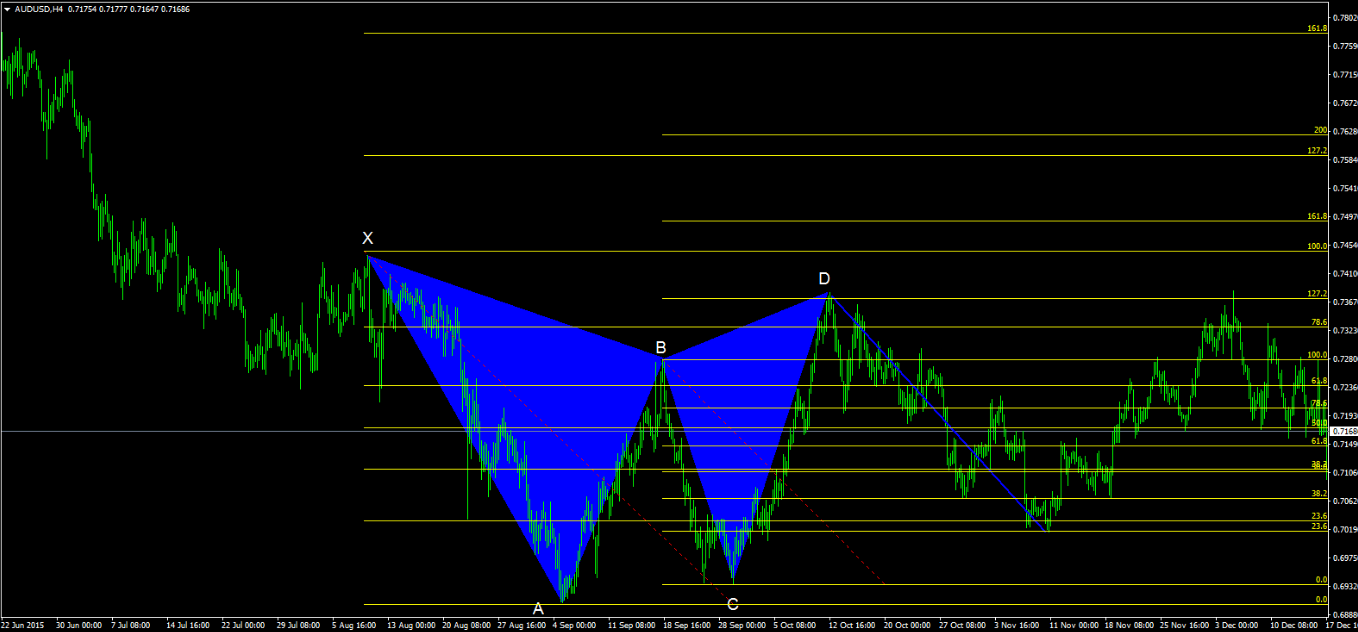

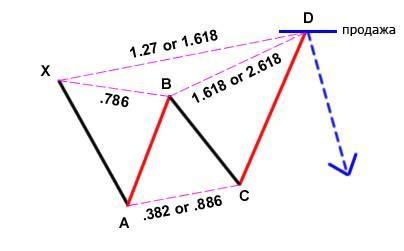

Рисунок 1. Бабочка Гартли.

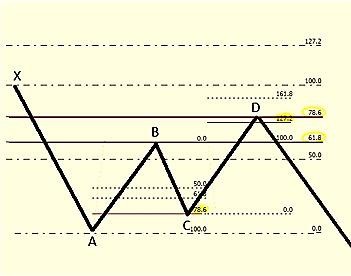

Схематически это выглядит так:

Рисунок 2. Бабочка Гартли (схематически).

Данный паттерн формируется исходя из определенных соотношений числовой последовательности Фибоначчи.

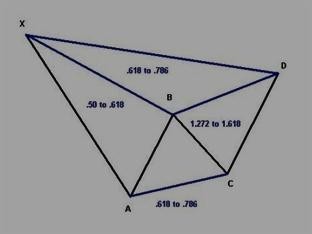

Рисунок 3. Так строится Бабочка Гартли

Черные отрезки фигуры, показанной выше, показывают ход цены, синие – соотношение Фибо уровней к расстоянию хода котировки. Сетка Фибоначчи строится на основном отрезке движения цены – отрезке ХА. От точки А, цена идет на коррекцию, её окончание должно произойти в точке B (там находится сильный уровень Фибо 61.8%). Затем цена возвращается в исходную позицию, тем самым формируя отрезок ВС. Однако локальный минимум А становится ниже следующего локального минимума в точке С (точка С должна находиться в зоне 78.6% от движения от АВ), а точка D от движения ХА также должна находиться в зоне 78.6%.

Главное правило фигуры Гартли на Форекс Бабочка – это тождество отрезков CD и АВ. То есть, CD=АВ. Коррекционное движение АВ может продлиться до 50%, а отрезок CD должен закончить свой ход в зоне 61.8%. Соотношение отрезков AB и CD должно обязательно выполняться при любой конфигурации этого паттерна.

Отметим, что такие паттерны Гартли на Форекс, как Бабочка применяются в разных конфигурациях. И по каждой из них можно качественно выполнить вход в рынок. Вести торговлю по этой модели можно не только в диапазоне X и D, но и после того, как фигура буде полностью завершена.

Объёмы ведут себя одинаково как при покупках, так и продажах на каждой модели Бабочки: тиковый объем возрастает при первом импульсном движении. Объём падает до среднего уровня, как только наблюдается первая коррекция. Во время второго периода роста – объем начинает расти средними темпами. В рамках второй коррекции рост объемов становится активнее даже при слабой волатильности. После формирования точки D можно наблюдать резкий рост в зависимости от общего направления движения модели.

Рекомендуем рассматривать паттерны Гартли Бабочка и её разновидности на таймфреймах: М30-D1. Рассматривать точки входа в рынок следует всё-таки на М15.

Теперь настало время рассмотреть торговые сигналы на основе главной модели Бабочки Гартли. В конце статьи мы приведем её разновидности.

Если Вы думаете, что все фигуры Гартли на Форекс обязательно нужно строить вручную, это не так. Процесс построения давно автоматизирован с помощью специальных индикаторов Форекс под названием ZUP. В Сети его можно легко отыскать и без проблем скачать. Он способен самостоятельно отыскать так называемые гармонические модели на ценовом графике. И если модель будет соответствовать правилам формирования Бабочки, тогда индикатор ZUP построит её без проблем.

Важно: всегда проверяйте паттерны Гартли не на одном таймфрейме, а в рамках нескольких. Если модель сформировалась на нескольких таймах, тогда потенциал торгового сигнала в разы увеличивается. Можно даже рискнуть и зайти немного большим лотом, чем обычно.

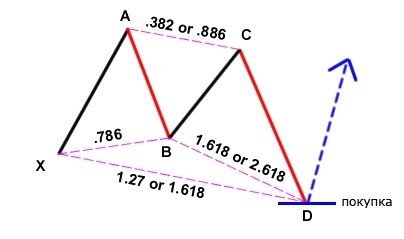

Рисунок 4. Бычья модель Бабочки Гартли

Выше мы продемонстрировали бычью модель Бабочка. Красные отрезки – это движение цены.

Точка Х – с неё фигуры Гартли на Форекс начинают своё построение.

Отрезок XA представляет собой импульсное без сильных откатов движение цены в одном направлении в сторону восходящего тренда. По этому отрезку натягивается сетка Фибоначчи в сторону основного движения, то есть, снизу вверх.

Первая коррекция – это отрезок АВ. Точка В может находиться в диапазоне от 50% до 61.8% уровней Фибоначчи.

Отрезок ВС – второе восходящее движение. Точка С должна находиться в пределах 61.8%-78.6% Фибо отрезка АВ.

Отрезок CD – обозначает вторую коррекцию XA. Она должна превышать в 1,272 – 1.618 раза отрезок ВС.

Точка D позволяет впервые войти в рынок. Её расположение актуально в пределах 61,8%-78,6% Фибо. Чтобы не тратить время на её формирование, можно поставить отложку Buy Limit.

Когда будет наблюдаться окончательное формирование точки D, можно выставить ордер Buy Stop в ожидании пробоя трендовой линии, которая строится по локальным вершинам отрезка СD. Как вариант, можно осуществить вход в рынок, как только японская свеча закроется выше построенной трендовой линии. Последний вариант входа в рынок относится к консервативным методам торговли.

Ограничивать убытки, то есть выставлять Стоп-Лосс необходимо немного ниже уровня Фибо 78.6%.

Фиксация прибыли (Тейк-Профит) можно брать в несколько целей. Первая цель – точка А. В данной точке можно провести фиксацию части прибыли, скажем, 50%. Затем можно задействовать трейлинг-стоп по уровням Фибо.

Как это делать, мы продемонстрировали на скриншоте:

Рисунок 5. Торговля по бычьему паттерну Бабочка

Рисунок 6. Медвежья модель Бабочки Гартли

На скриншоте выше продемонстрирован классический медвежий паттерн Бабочка Гартли. По красным линиям движется цена. Относительно остального, кратко раскроем:

Второй метод входа в рынок после формирования D более консервативный. Нужно выставить Buy Stop на пробитие DС. Либо можно открыть ордер Sell, когда свеча закроется ниже линии тенденции.

Стоп-Лосс лучше установить немного выше значения 78.6%.

Тейк-Профит можно ожидать первую цель в точке А. Затем по сетке Фибо с применением трейлинг-стопа.

Рисунок 7. Паттерн Бабочка Гартли: сигнал на продажу

Теперь настало время рассмотреть остальные разновидности паттернов Гартли.

Их построение, точно такое же, как и в случае с Бабочкой. Иными словами, должно выполняться условие AB=CD.

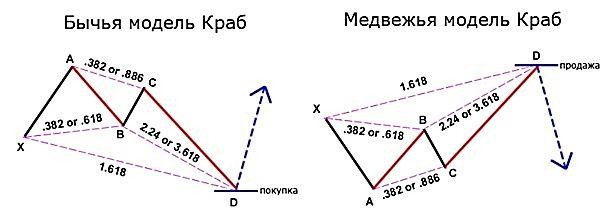

Рисунок 8. Бычья и медвежья модели Краб

Данные паттерны Гартли довольно редкое явление. Они были открыты в начале 2000-х. Основным отличием от паттернов Песавенто заключается в том, что амплитуда движения цены в рамках отрезка AB (в Крабе) небольшая. Чтобы условие паттерна Краб выполнялось, должно выполняться следующее условие: AB не должна быть больше 61.8% отрезка ХА. Оптимальный размер 38.2% либо 50%.

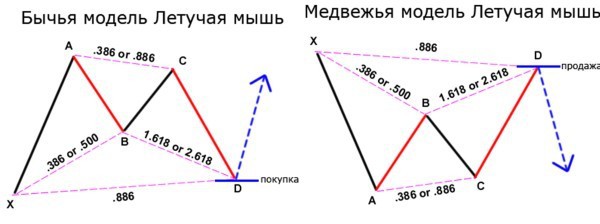

Рисунок 9. Паттерны Гартли Летучие мыши (бычья и медвежья формация)

Летучие мыши удалось открыть только в 2001 году. Эти гармонические паттерны имеют свою основу – отношение точки D (0.886). Формация “летучая мышь” сильно напоминает “бабочку”. Однако разница между ними исключительно в пропорциях крыльев.

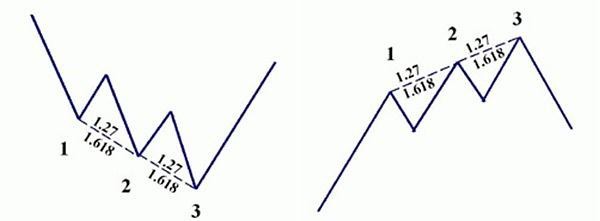

Рисунок 10. Паттерн Гартли "Три движения

Подчеркнем, что все гармонические паттерны Гартли имеют необычайно высокую доходность. Порядка, 85% всех сделок с этой формацией закрывается прибылью. На рынке их встретить можно редко. Тем не менее, если они появляются, то не забудьте проверить их формацию на нескольких таймфреймах.

Чтобы не путать “модель Гартли” с “идеальной моделью Бабочки”, последнюю решено было назвать паттерны Песавенто. Её отличие от “Модели Гартли” состоит в том, что движение цены в рамках AB=CD выступает за отрезок XA. Луч CD пронизывает экстремум.

Комментарии